銀行、信用金庫からお金を借りる主な手段5つを、金融マンがわかりやすく解説!

こんにちは。いねだです。

多くの方が「お金を借りたい」と考えた時、最初に銀行を思い浮かべるかと思います。

最近の銀行業界は将来性に不安がありながらも、歴史が古く、根強い基盤があるため、信用力は今もなお非常に大きいです。

しかしネットバンキングが広まってきており、個人の方は今まで以上に来店する機会がなくなってきているため、銀行がどんなお金を貸し出しているのかよくわからない方も多いかと思います。

そこで今回は、金融業界で働く私が、銀行で受けられる主な5つの融資について説明していきたいと思います。

金融機関から融資を受ける主な5つの手段

①証書貸付

通称『証貸』という。

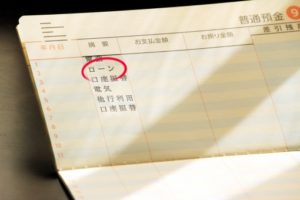

事業性融資はもちろん、住宅ローンや自動車ローンなどに利用される、もっともスタンダードな融資です。

一般的に「ローンを組んだ」と言えば、この証書貸付に当たるでしょう。

どんなものかというと、融資残高を契約時に決められた返済回数で、毎月決まった日に分割で返済する融資。

住宅ローンや自動車ローンなど、個人でお金を借りる際の多くはこの証書貸付です。

というのも、毎月固定の給料が入るサラリーマンにとって、一定額で分割払いというのは返済の目処が立てやすいからです。

証書貸付の返済方法には、『元金均等返済』と『元利均等返済』の2種類がありますが、これらの違いについては別の記事で書いていきたいと思います。

元金均等返済も元利均等返済は厳密に言うと、元金と利息の比率が異なるため、返済の総額が変わってきます。

分割での返済が可能であるため、基本的には長期的な融資に多く利用されます。

②割引手形(手形割引)

通称『割手』とか、『手割』という。

基本的には個人で割引手形を扱うことはなく、主に事業性の資金調達手段です。

説明すると、この割引手形というのは、3者間でのやり取りがあります。

まず、会社Aと会社Bの間で何かしらの商取引が行われます。

会社Aの商品を会社Bが購入した際、通常であればその場で取引は完結します。

しかし、会社Bは、「今お金を払ってしまうと他の支払いが出来なくなる」というような理由で、会社Aに対し、手形によって支払いをすることがあります。

商取引によって会社Bから手形を受け取った会社Aは、手形に記載された期日が到来したら、金融機関に手形を渡すと資金化が可能になります。

しかし会社Aにも事情はあって、「期日まで資金化を待てない」ということがあります。

そこで会社Aは割引手形という融資手段を用いるのです。

割引手形は、商取引によって受け取った期日到来前の手形を金融機関に持って行き、手形に記載された金額を一時的に融資してもらって資金化する方法です。

簡単に言うと、金融機関が手形を買い取る形。

この際、期日までの『割引料』というのが発生し、会社Aは手形に記載された金額を全額受けることは出来ません。

手形金額から割引料を差し引いた額が融資されます。

割引料は実質、金利のようなものであり、金融機関の利益となります。

この時点で、手形の所有者は会社Aから金融機関になります。

そして期日が到来したら、会社Aから金融機関に渡った手形は資金化されます。

すると、元の手形の振出人であった会社Bの当座預金から手形金額が引き落とされ、その資金は、会社Aが受けた融資の返済に充てられるという流れです。

割引手形は手形期日までの短期間に一時的に融資するものであり、基本的には期日に一括での返済になります。

③手形貸付

通称『手貸』といいます。

手形を契約書として扱う融資。

融資を受けるお客さんから手形に署名、押印をもらい、融資する方法です。

この手形は金融機関で保管し、期日が来たらお客さんの口座から一括で引き落とします。

どんな時に利用されるかというと、例えば工事の業者が、「工事が完成すれば大きな売上が見込めるが、工事にかかる費用を借りたい」という時です。

工事には資材の調達費、人件費など、完成するまでに大きなコストがかかっています。

そのような場合に、「完成後の売上で返済します」という約束のもとで、金融機関から融資を受けます。

手形貸付も基本的に期日が来たら一括返済です。

主に1年以内の、短期的な融資に利用されます。

④当座貸越

通称『当貸』。

『貸越』というのは文字の通り、借りた額が預金額を超えること。

簡単に言うと、ATMで預金残高を超えた額を出金したり、口座振替などで引き落とされる日に残高が足りていなくても引き落とすことが可能になるのです。

なので、当座貸越を利用した場合、預金残高はマイナスになります。

「今すぐお金が欲しい」という方には便利かもしれませんが、当然限度額はあります。

基本的には、総合口座という、普通預金と定期預金がセットになった口座を持っている方が対象であり、定期預金残高の9割か、200〜500万円のどちらか少ない方が限度額となります。

定期預金を担保にしてお金を借りるイメージですね。

好きな時に引き出してお金を借りられるので、カードローンと近い特性を持っていますが、利率はカードローンと比較すると、かなり低めです。

定期預金を担保にしているのでそれも当然なのかもしれません。

⑤カードローン

カードローン専用の口座を開設し、カードを発行することで、好きな時にATMからお金を引き出せる融資です。

基本的には限度額が定められており、限度内であれば借りる金額、そして使い道は自由です。

他の融資と比べ融資審査の基準が緩く、多くの人がカードを発行することができるかと思います。

そして、即日でカードを発行することも可能であり、お金を借りられるまでのスピードも最も早いと言えるでしょう。

使い勝手が良いカードローンですが、相応のデメリットがあります。

それは、金利が非常に高いこと。

一般的にカードローンの利率は10%超。

仮に100万借りれば、10万円以上の利息がついてしまうことになります。

利用者の多くはお金に余裕がなく、手軽にお金を借りられるカードローンで限度ギリギリまで借金をし、返済ができなくなっている人を何人も見ています。

安易な気持ちでカードローンを利用しない方が良いでしょう。

住宅ローンや自動車ローンなどとセットでカードローンの契約をすると、それぞれのローンの金利が低くなるサービスを提供する金融機関は多いです。

なので、住宅ローンの金利を下げるためにカードローンを作り、使わないという手もありかと思います。

そこまでしてカードローンの契約をさせるくらい、金融機関にとって高金利なカードローンは大きな収益源なのです。

最後に:融資の種類、特徴を知り、目的にあった借り入れを

いかがでしょうか。

一言で融資と言っても、そこにはいくつかの種類があります。

一般個人であれば主に証書貸付、当座貸越、カードローンがメインになるかと思います。

法人であれば証書貸付、割引手形、手形貸付がメインになります。

借りたお金は返さないとブラックリストに載り、個人の信用情報に傷がついたり、法人であれば取引停止処分などの措置が取られることもあります。

融資の種類は他にもありますが、大きく分けるとこの5つです。

それぞれの融資の特徴を知り、目的に合わせて、無理のない融資を利用していきましょう。

-

前の記事

会社の人間関係に悩むあなたへ。いい人ばかりでも私が銀行を辞めたい理由。 2018.01.27

-

次の記事

抵当権、根抵当権の違いを銀行員が解説! 2018.02.11